ΑΙΣΧΡΟΝ ΕΣΤΙ ΣΙΓΑΝ ΤΗΣ ΕΛΛΑΔΟΣ ΠΑΣΗΣ ΑΔΙΚΟΥΜΕΝΗΣ.

ΜΗΤΡΟΣ ΤΕ ΚΑΙ ΠΑΤΡΟΣ ΚΑΙ ΑΠΑΝΤΩΝ ΤΩΝ ΠΡΟΓΟΝΩΝ ΤΙΜΙΩΤΕΡΟΝ ΕΣΤΙ Η ΠΑΤΡΙΣ.

Θάνος Ιωαννίδης (*), 21 Απρ. 2016

Το ερώτημα εάν υπάρχει πολιτικός φορέας να διαχειρισθεί αυτή την μετάβαση είναι προσχηματική αναβολή. Προφανώς και δεν υπάρχει πολιτικό κόμμα. Όταν όμως η κοινωνία, εξ αιτίας όλων αυτών που συζητούμε, μετατραπεί στους ‘φοβεροτέρους εφέδρους’, τότε το ερώτημα αντιστρέφεται ως εξής: Υπάρχει κάποιο πολιτικό κόμμα που θα μπορέσει να αντιμετωπίσει τους επαναστατημένους;

Δεν θα μπορούσε ένας καλοπροαίρετος μελετητής του οικονομικού και πολιτικού γίγνεσθαι στην Ελλάδα παρά μόνο να χαιρετήσει θερμά την πρωτοβουλία του κ. Β. Βιλιάρδου και του analyst.gr για την έναρξη ενός δημόσιου διαλόγου – δαιμονοποιημένου μέχρι σήμερα από ΜΜΕ και ακαδημαϊκή κοινότητα – για το ενδεχόμενο μετάβασης της Ελλάδας σε εθνικό νόμισμα, την εφικτότητα του εγχειρήματος, τα προβλήματα και τα οφέλη που μπορεί να προκύψουν.

Νομισματικές Ενώσεις – Τι λέει η Ιστορία;

Από τον 18ο αι., καμιά νομισματική ένωση με την έννοια του ενιαίου κοινού νομίσματος και της μιας Κεντρικής Τράπεζας ως δανειστής ύστατης ανάγκης (lender of last resort) δεν διασώθηκε από την διάλυση, έχοντας τις περισσότερες φορές τραγικές συνέπειες για τα λιγότερα ισχυρά κράτη-μέλη της, προϊόν κυρίως Βρετανικής και Γαλλικής αποικιοκρατίας, οι οποίες κατέληξαν είτε σε εξεγέρσεις και επαναστάσεις είτε σε πολέμους [i].

Το νόμισμα από το τέλος του Bretton Woods το 1971, είναι πλέον ένα fiat money, άρα και πηγή χρέους το οποίο οι κεντρικές τράπεζες για να το διαθέσουν, το δανείζουν. Με άλλα λόγια, από το 1971 και μετά το χρέος έγινε χρήμα. Έτσι και η ΕΚΤ δανείζει μέσω των κεντρικών τραπεζών των κρατών-μελών τις εμπορικές τράπεζες και αυτές την οικονομία. Είναι χαρακτηριστικά κατανοητή και αποκαλυπτική η παρουσίαση της Τράπεζα της Αγγλίας (Bank of England) για την δημιουργία του χρήματος στην μοντέρνα οικονομία κυριολεκτικά από το πουθενά (out of thin air). [ii] [iii]

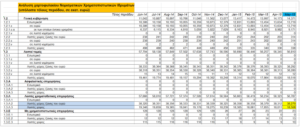

Η αποχώρηση από μια νομισματική ένωση και η μετάβαση σε ένα νέο εθνικό νόμισμα μπορεί το πιθανότερο να είναι επωφελής για την χώρα την ίδια. Αυτά προκύπτουν από μελέτη του Adam Slater, επικεφαλής οικονομολόγου του Oxford Economics UK, ενός από τους γνωστότερους ανεξάρτητους διεθνείς εταιρικούς συμβούλους, ο οποίος υποστηρίζει ότι η ιστορία δείχνει ότι η αποχώρηση της Ελλάδας από το ευρώ δεν θα ήταν καταστροφή αναπόφευκτη. Συγκεκριμένα, η μελέτη αναφέρει ότι περισσότερες από 70 χώρες έχουν εγκαταλείψει νομισματικές ενώσεις από το 1945 και μετά και μάλιστα μόνο μια μικρή μειοψηφία υπέστη απώλειες στο εθνικό της προϊόν (όπως φαίνεται στον παρακάτω πίνακα) [iv]. Οι πιο πολλές από αυτές τις απώλειες, όπως στην πρώην Γιουγκοσλαβία, μπορούν να εξηγηθούν από άλλα κοινωνικά σοκ όπως ο εμφύλιος πόλεμος [v].

(*Πατήστε στην εικόνα για μεγέθυνση)

Επομένως, το ερώτημα που προκύπτει αβίαστα είναι το κατά πόσο είναι μικρότερο το κόστος να δανειζόμαστε το κρατικό μας νόμισμα (ΕΥΡΩ) για όλες τις δημοσιονομικές ανάγκες του κράτους από το να εκτυπώνουμε (να έχουμε δηλ. το εκτυπωτικό δικαίωμα) το δικό μας εθνικό νόμισμα – εν προκειμένω την νέα δραχμή – και να μας επιβαρύνει μόνο το κόστος εκτύπωσης;

Ακόμη και στην υποθετική περίπτωση που το σύνολο του δημόσιου χρέους των 360 δις ΕΥΡΩ διαγραφόταν ολοσχερώς και παραμέναμε εντός της Ευρωζώνης, θα συνεχίζαμε να συσσωρεύουμε χρέη αφού θα συνεχίζαμε να δανειζόμαστε το κρατικό μας νόμισμα – πέραν από την αδυναμία άσκησης οποιασδήποτε νομισματικής και εκ του αποτελέσματος δημοσιονομικής πολιτικής και τον περιορισμό του ελλειμματικού μας εμπορικού ισοζυγίου – οδηγούμενοι ξανά σε μερικά χρόνια στο ίδιο αδιέξοδο.

Διαγραφή Χρέους και Ανάκτηση Εθνικής Κυριαρχίας

Πλέον, ο καθένας από μας αναρωτιέται εάν μπορεί η χώρα να διαγράψει το χρέος με μονομερή ενέργεια βασιζόμενη όχι σε πολιτικά συνθήματα αλλά σε ρεαλιστικά επιχειρήματα που στηρίζονται στις διεθνείς συνθήκες, αποφάσεις, ψηφίσματα κλπ. τα οποία κάνουν το καθεστώς δανεισμού της Ελλάδας, πέρα από ένα πρόβλημα με παγκόσμιες διαστάσεις, μια κατάσταση μετακλητή για την χώρα. Παραθέτουμε ενδεικτικά μέρος του καταλυτικού νομικού οπλοστασίου που πιστεύουμε ότι διαθέτει η ελληνική κυβέρνηση (ίσως για λίγο ακόμη):

α. Η Γενική Συνέλευση [vi] του ΟΗΕ υιοθέτησε (προσχέδιο απόφασης) τις βασικές αρχές αναδιάρθρωσης του εξωτερικού δημόσιου χρέους ενός κράτους στην 69ηΣύνοδο της 10ης Σεπ 2015 (A/69/L.84) με 136 ψήφους υπέρ και 41 απουσίες (περιλαμβανομένης και της Ελλάδας). Η ψηφοφορία έδειξε ξεκάθαρα το state of playεντός του Οργανισμού όπου οι αναπτυσσόμενες χώρες υποστηρίζουν μέτρα προκειμένου αυξηθεί η σταθερότητα και η νομιμότητα του διεθνούς χρηματοπιστωτικού συστήματος ενώ οι ισχυρές αναπτυγμένες χώρες συνήθως εμποδίζουν την εφαρμογή τέτοιων μέτρων υποστηρίζοντας ότι τέτοιες συζητήσεις θα πρέπει να λαμβάνουν χώρα εντός των διεθνών χρηματοοικονομικών οργανισμών και όχι εντός του ΟΗΕ [vii].

Κατά την άποψή μας, το σημαντικότερο σημείο από τις εννέα αρχές που υιοθετήθηκαν αφορά την εθνική/κρατική κυριαρχία και αποδίδεται συνοπτικά στο κείμενο της απόφασης με την ακόλουθη διατύπωση: ‘Ένα κυρίαρχο κράτος έχει το δικαίωμα … να σχεδιάσει την μακροοικονομική του πολιτική, στην οποία περιλαμβάνεται η αναδιάρθρωση του εξωτερικού του χρέους, το οποίο δεν μπορεί να ανατραπεί ή να παρεμποδισθεί από οποιοδήποτε προσβλητικό μέτρο’.

β. Το ψήφισμα του Ευρωπαϊκού Κοινοβουλίου της 13 Μαρ 2014 σχετικά με την διερευνητική έκθεση για τον ρόλο και τις εργασίες της Τρόικας όσο αφορά της χώρες της ευρωζώνης που έχουν υπαχθεί σε πρόγραμμα [viii] το οποίο στρέφεται κατά της Τρόικας και της καταπάτησης της ευρωπαϊκής νομιμότητας στο καθεστώς δανεισμού που επιβλήθηκε στην Ελλάδα.

γ. Η έκθεση του ανεξάρτητου ειδικού συμβούλου του Συμβουλίου Ανθρωπίνων Δικαιωμάτων του ΟΗΕ (27 Μαρ 2014) η οποία αποτελεί μια επιβεβαίωση των παραβιάσεων των δικαιωμάτων του ανθρώπου στην Ελλάδα από την διεθνή κοινότητα και τον ΟΗΕ, για την προαγωγή και την προάσπιση της αξίας του ανθρώπου, που αποτελεί την πεμπτουσία των αρχών του διεθνούς δικαίου (ibid).

δ. Η ανακοίνωση του Γραφείου της Ύπατης Αρμοστείας του ΟΗΕ με την οποία καλωσορίζει την απόφαση της ελληνικής κυβέρνησης για το δημοψήφισμα του Ιουλίου 2015 και καλεί την διεθνή κοινότητα για αλληλεγγύη προς την χώρα μας. Εντυπωσιακή είναι, μεταξύ άλλων, η επίκληση του Άρθρου 103 του Χάρτη του ΟΗΕ σύμφωνα με το οποίο ‘…καμία συμφωνία συνθήκη ή δανειακή σύμβαση δύναται να υποχρεώσει μια χώρα να παραβιάζει τις πολιτικά, πολιτιστικά, οικονομικά και κοινωνικά δικαιώματα του πληθυσμού της, ούτε δύναται μια δανειακή σύμβαση να αναιρέσει την κυριαρχία ενός κράτους’. [ix]

ε. Η προκαταρκτική έκθεση της Επιτροπής Αλήθειας της Βουλής για το Χρέος που γνωστοποιήθηκε στις 18 Ιουνίου 2015 καταδεικνύοντας ότι η Ελλάδα όχι μόνο δεν είναι σε θέση να πληρώσει το δημόσιο χρέος, αλλά και δεν πρέπει να το πληρώσει, αφού είναι παράνομο. Επισημαίνεται ότι, η Επιτροπή αναφέρει πως τα κράτη έχουν δικαίωμα να κηρύξουν μονομερώς πτώχευση όταν δεν είναι βιώσιμη η εξυπηρέτηση του χρέους χωρίς να διαπράττουν διεθνώς παράνομη πράξη και επομένως να φέρουν ευθύνη. Αξίζει να υπογραμμισθεί ότι με απόφαση του Προέδρου της Βουλής από 12 Νοε 2015 [x] έληξαν οι εργασίες της Επιτροπής (επαύθη επί της ουσίας) ενώ η έκθεση αφαιρέθηκε από τον ιστότοπο της Βουλής.

Τρόπος Μετάβασης σε Εθνικό-Κρατικό Νόμισμα

Για όσους λοιπόν επικαλούνται ότι δεν υπάρχει ‘τεχνικός’ τρόπος – και αν υπάρχει ποιος είναι αυτός – για να εγκαταλείψει η Ελλάδα την Ε.Ε, μπορεί να ανατρέξει στην πολυσέλιδη μελέτη της εταιρείας συμβούλων Capital Economics [xi] η οποία κέρδισε το 2012 το α’ βραβείο Wolfson Economics Prize, το μεγαλύτερο σε αξία βραβείο μετά το βραβείο Νόμπελ στην οικονομική επιστήμη. Ο τίτλος της μελέτης ήταν ‘Εγκαταλείποντας το ΕΥΡΩ – Ένας Πρακτικός Οδηγός’ (‘Leaving the Euro: APractical Guide’) που υπέβαλε η εταιρεία μαζί με άλλους 440 διαγωνιζόμενος στο PolicyExchange Thing Tank της Μ. Βρετανίας. Παρά τις αντιρρήσεις που εκφράζουμε (με βασικότερη την προϋπόθεση ότι η χώρα δεν θα διαγράψει μονομερώς το χρέος) και τις οποίες τις διατυπώνουμε αλλού [xii], θα ήταν χρήσιμο να ξεχωρίσουμε συγκεκριμένα για την περίσταση ευρήματα:

- Κατά τη διάρκεια του 20ου αιώνα, 69 συνολικά χώρες έχουν μεταπέσει από ένα νόμισμα σε κάποιο άλλο χωρίς να αντιμετωπίσουν μείζονος σημασίας προβλήματα. Η εμπειρία έδειξε ότι η ‘μηχανική’ της μετάβασης σε άλλο νόμισμα είναι περίπλοκη αλλά όχι απραγματοποίητη και μπορεί να ολοκληρωθεί σε ένα χρονικό διάστημα έως και 6 μήνες.

- Χαρακτηριστικές περιπτώσεις, κράτη όπως η Βρετανία και η Ιαπωνία το 1931, οι ΗΠΑ το 1934 και η Γαλλία το 1936 μετά την εγκατάλειψη του κανόνα του χρυσού και αρκετά αργότερα οι αναδυόμενες αγορές μετά τις επίσημες χρεωκοπίες και υποτιμήσεις νομισμάτων των ‘ασιατικών τίγρεων’ το 1997, η Ρωσία το 1998, η Αργεντινή το 2002 και πολύ πρόσφατα η Ισλανδία το 2008.

- Σχεδόν όλες οι αποχωρήσεις από μια νομισματική ένωση εδώ και 100 χρόνια συνδέθηκαν με χαμηλή μακροοικονομική αστάθεια και οι περισσότερες ολοκληρώθηκαν σύντομα. Τέτοια παραδείγματα αποτελούν η Αυστροουγγαρία το 1919, η Ινδία και το Πακιστάν το 1947, το Πακιστάν και το Μπαγκλαντές το 1971, η Τσεχοσλοβακία το 1992-93 και πολλές πρώην Σοβιετικές Δημοκρατίες από το 1992 έως το 1995.

- Ορισμένες χώρες βίωσαν τον υπερπληθωρισμό, αλλά ο κύριος ρόλος δεν ήταν το τεχνικό καθαρά σκέλος της εξόδου αλλά η ορθότητα της νομισματικής και δημοσιονομικής πολιτικής που ακολούθησε την νομισματική αποχώρηση. Χώρες με ανεξάρτητες κεντρικές τράπεζες βίωσαν χαμηλό πληθωρισμό και οικονομική ανάπτυξη ενώ κεντρικές τράπεζες που τύπωναν νόμισμα για να χρηματοδοτούν τα κρατικά ελλείματα αντίθετα βίωσαν υψηλούς ρυθμούς πληθωρισμού ακόμη και υπερπληθωρισμού.

Δύο εξ Αντιθέτου Πρόσφατα Παραδείγματα

Εδώ, θα πρέπει να σταθούμε σε δύο επισημάνσεις και συγκεκριμένα σε δύο χώρες για τις οποίες αφενός η περίπτωση της Αργεντινής όπου η χώρα είναι το προσφιλές παράδειγμα (προς αποφυγή) των ‘δραχμοσκεπτικιστών’ και αφετέρου η περίπτωση της Ισλανδίας όπου η χώρα επιμελώς αποκρύπτεται, κατά την άποψη μας, για την πρόσφατη οικονομική χρεωκοπία που υπέστη και στη συνέχεια την εντυπωσιακή ανάκαμψη και επιστροφή από τον καιάδα. Και αυτό διαφαίνεται ότι το πέτυχε στηριζόμενη απλά και μόνο στην αποφασιστικότητα των πολιτών της χωρίς κομματικό μανδύα, την μονομερή άρνηση του εξωτερικού της χρέους, τη χρεωκοπία και εκκαθάριση των τραπεζών της και την επανασύσταση τους καθώς και την παραδειγματική τιμωρία των τραπεζιτών και των πολιτικών εκείνων που θεωρήθηκαν υπεύθυνοι για την πτώχευση της χώρας.

Όσον αφορά την Αργεντινή, το σίγουρο είναι ότι η χώρα βιώνει εκ νέου την οικονομική κατάρρευση και την κοινωνική εξέγερση. Αλλά γιατί; Η απάντηση βρίσκεται στο όνομα… Mauricio Macri. Τον νέο Πρόεδρο της Αργεντινής που με την βοήθεια της πλουτοκρατικής ολιγαρχίας της χώρας, των ‘αφανών’ διεθνών φίλων και στην ουσία την … παραχώρηση της εξουσίας από την Kirchner, διαφαίνεται ότι πιθανότατα επιστρέφει την Αργεντινή σε εποχές Menem και γιατί όχι και Videla αφού εβδομήντα ώρες μετά την ανάληψη της εξουσίας, εξέδωσε 29 Προεδρικά Διατάγματα προκειμένου επιβάλει το πρόγραμμα του χωρίς την έγκριση του κοινοβουλίου.

Μετά από 14 χρόνια περίπου δικαστικών περιπετειών με τα vulture funds και τον ‘τυφλό’ περί την δικαιοσύνη Αμερικανό δικαστή Thomas Griesa, όπου επί της ουσίας δεν κατάφεραν να επιβάλλουν τίποτα στην Αργεντινή, ο κ. Macri επανέρχεται και εξαγγέλλει την διαπραγμάτευση με το vulture fund του Paul Singer και την επανεκκίνηση των διαπραγματεύσεων του ΔΝΤ για το χρέος της χώρας. Ληφθεί υπόψη ότι οι κυβερνήσεις Kirchner είχαν επιτύχει το ‘κούρεμα’ με τους διεθνείς δανειστές για το 97% του χρέους της Αργεντινής αποπληρώνοντας 25 cents στο δολάριο κατά μ.ό. Αυτά και άλλα πολλά δεν θα είχαν και ένα πειστικό αφήγημα χωρίς το θέμα του αργεντίνικου νομίσματος, του peso. Από τις 10 Δεκ 2015, την πρώτη ημέρα ορκωμοσίας του Mauricio Macri, το peso αφέθηκε στην ελεύθερη διακύμανση με αποτέλεσμα να υποτιμηθεί κατά 50% με μικρή ανάκαμψη στην συνέχεια. Έτσι, στήθηκε το χαλί της ‘κρίσης’ και η αντιμετώπιση της με τα μέτρα Macri, που προσομοιάζουν κατά πολύ την δική μας ζοφερή 6ετή περιπέτεια.

Διαμετρικά αντίθετη πορεία από την Αργεντινή φαίνεται ότι ακολουθεί η Ισλανδία. Η χώρα έχει ήδη δείξει ισχυρά σημάδια ανάκαμψης μετά την χρηματοοικονομική κρίση του 2008-2009. Και αυτό, γιατί με στήριγμα τους πολίτες της ξεπέρασε την οικονομική ‘θεολογία’ του νεοφιλελεύθερου κατεστημένου και τόλμησε ‘ετερόδοξα’ να φυλακίσει 29 υψηλόβαθμα τραπεζικά στελέχη, να αφήσει τα τραπεζικά της ιδρύματα να χρεωκοπήσουν και να τo επανασυστήσει σε υγιή βάση, ελέγχοντας το εθνικό της νόμισμα και αρνούμενη την αποπληρωμή των δανειστών [xiii]. Ακόμη και το ΔΝΤ, τον Μάρτιο του 2015, υποχρεώθηκε να αναγνωρίσει τις μακροοικονομικές συνθήκες ως τις καλύτερες από την εποχή της κρίσης χωρίς η χώρα να συμβιβάσει την ύπαρξη και λειτουργία του κράτους-προνοίας ωστόσο, άφησε στην Ισλανδία ανοικτή την πρόκληση να ‘επανενταχθεί’ (sic) στις διεθνείς χρηματαγορές [xiv].

Και αν θα σπεύδαμε να διαχωρίσουμε την γεωστρατηγική σημασία της Ελλάδας και αυτής της Ισλανδίας, υπονοώντας εδώ το γεωπολιτικό βάρος της κάθε χώρας και τη διατήρηση της ‘ισορροπίας δυνάμεως’ (balance of power) που υποχρεώνουν την χώρα μας να είναι πιο ‘ρεαλιστής’ της διεθνούς κατάστασης άρα και υπόχρεος κάθε είδους εθνικής υποχώρησης, θα έπρεπε να λάβουμε υπόψη ότι: η Ισλανδία είναι μια από τις πρώτες χώρες που ‘προσχώρησαν’ μεταπολεμικά στη Βόρειο-Ατλαντική Συμμαχία καθόσον ο Αρκτικός Δρόμος (Arctic Route) αποτέλεσε έναν παράγοντα ισχυρής σύγκρουσης μεταξύ των μεγάλων δυνάμεων η οποία στις ημέρες μας αναζωπυρώνεται με τη συμφωνία ελεύθερου εμπορίου Ισλανδίας – Κίνας [xv] (πρώτη φορά για ευρωπαϊκή χώρα) και την πρόθεση των Αμερικανών να επιστρέψουν στο νησί με προκεχωρημένη αεροπορική βάση λόγω κλιμάκωσης της γεωπολιτικής έντασης μεταξύ ΗΠΑ-Ρωσίας [xvi].

Διαχείριση της Νέας Δραχμής: Υποτίμηση, Διακρατικές Συμφωνίες, Τράπεζες

Το θέμα της ‘δραματικής’ υποτίμησης της νέας δραχμής θα πρέπει ως ενδεχόμενο να αντιμετωπίζεται με σκεπτικισμό εφόσον στο αρχικό στάδιο εισαγωγής της, η νέα δραχμή θα μπορούσε να μη συμμετέχει στις διεθνείς αγορές συναλλάγματος (FX markets) προκειμένου να αποφευχθούν επιθέσεις υποτιμητικής κερδοσκοπίας ακόμη και υπονόμευση του νομίσματος (non-convertible currency). Θα μπορούσε να λειτουργήσει προσωρινά και μέχρι την σταθεροποίηση της οικονομίας σε συνθήκες μιας NDF market (Non-Forward) όπου θα απαγορεύεται το trading, όπως αυτό συμβαίνει σε αρκετά νομίσματα παγκοσμίως [xvii]. Βέβαια στην περίπτωση αυτή, οι έλεγχοι κεφαλαίων (capital controls) θα πρέπει να είναι δεδομένοι προκειμένου αποφευχθεί (η αναμενόμενη) φυγή κεφαλαίων στο εξωτερικό (capital flight).

Ακολουθώντας την λογική της αποφυγής προβλημάτων logistics και αποφυγής κλίματος πανικού στο εσωτερικό, η ισοτιμία θα καθορισθεί στο 1:1 δραχμή/ευρώ. Προδήλως, το ελληνικό τραπεζικό σύστημα θα πρέπει να έχει περιέλθει υπό πλήρη κρατικό έλεγχο όπως παραθέτουμε παρακάτω και όλοι οι τραπεζικοί λογαριασμοί να έχουν μετατραπεί αυτομάτως στην νέα νομισματική μονάδα και με τη νέα ισοτιμία. Στην θετική αποτίμηση της λύσης αυτής θα πρέπει να συνυπολογίσουμε ότι η νέα δραχμή δεν θα έχει ανάγκη να ‘μαζευτεί’ από τις διεθνείς αγορές συναλλάγματος καθόσον δεν θα κυκλοφορεί πριν την εισαγωγή της. Σκεπτικισμό ίσως δημιουργεί η περίπτωση που αναπτυχθούν φαινόμενα μαύρης αγοράς, πως αυτή μπορεί να στρεβλώσει την νομισματική κυκλοφορία και πως η τότε κυβέρνηση μπορεί να αποκαταστήσει την ‘κανονικότητα’ τόσο σε πολιτικό (ΕΜΠΙΣΤΟΣΥΝΗ) όσο και επίπεδο οικονομικής δραστηριότητας το συντομότερο δυνατόν.

Εναλλακτικά, θα μπορούσε να μην ακολουθηθεί το παραπάνω καθεστώς προσωρινού νομισματικού προστατευτισμού και αντ’ αυτού να επιλεγεί μια de facto υποτίμηση και εισαγωγή της νέας δραχμής με ισοτιμία έως 1:2 (ευρώ/δρχ.) αφού αξιολογηθεί τη στιγμή εκείνη η διεθνής πολιτική και οικονομική συγκυρία. Αυτή η στρατηγική προκρίνεται από όσους θεωρούν ότι η νέα δραχμή θα πρέπει να συμμετέχει του μηχανισμού ελεύθερης διακύμανσης (free floating) και ένα ‘εξορθολογιστικό’ σοκ που θα προκαταβάλει υποτιμητικές κερδοσκοπικές κινήσεις ελαχιστοποιώντας τα προβλήματα εμπιστοσύνης στο νέο νόμισμα.

Η διευθέτηση των συναλλαγών για ανελαστικές ανάγκες θα μπορούσαν να γίνουν μέσω διακρατικών συμφωνιών (π.χ. εισαγωγής πετρελαίου από την Ρωσία ή το Ιράν) και συναλλαγματική διευθέτηση μέσω ενός τύπου forward contract και προκαθορισμένη τιμή (όχι σε USD) ή μέσω currency swap. Οι διακρατικές συμφωνίες είναι ένας τρόπος προμηθειών όπου το κράτος υποκαθιστά την ιδιωτική επιχείρηση στην εισαγωγή ζωτικής σημασίας προϊόντα και αγαθά, χωρίς την ανάγκη μεσαζόντων, και συμβάλλεται με ένα άλλο κράτος απ’ ευθείας μέσω μιας συμφωνίας ‘πλαίσιο’. Προφανώς, χωρίς τους περιορισμούς που επιβάλλει η Ε.Ε στο διεθνές εμπόριο μεταξύ των μελών της η χώρα θα μπορεί να απευθυνθεί δυνητικά σε μια παγκόσμια αγορά (world sourcing) με πολλαπλάσιες εναλλακτικές εφοδιαστικές αλυσίδες και κανάλια διανομής.

Έτσι, τα καύσιμα, τα φάρμακα, τροχαίο υλικό, εξειδικευμένος μηχανολογικός εξοπλισμός, κλπ. θα μπορούσαν να τύχουν μιας συμφωνίας μεταξύ της Ελλάδας και ενός άλλου κράτους και με κριτήρια γεωπολιτικές ισορροπίες, συμμαχίες, γεωστρατηγικές βλέψεις, κλπ. αντί του κερδοσκοπικού εμπορίου και μόνο. Μια τέτοια ‘τεχνική’ μεθόδευση ακολουθείται εδώ και χρόνια από το ΥΕΘΑ για την προμήθεια κύριου και δευτερεύοντος αμυντικού υλικού ενώ δόθηκε έμφαση για την ευρύτερη χρήση της κατά την περίοδο 2006-2009 με κατάλληλο νομοθετικό πλαίσιο, [xviii] με πενιχρά όμως αποτελέσματα, οφείλουμε να πούμε, λόγω μιας σειράς πολιτικών προβλημάτων και μόνο.

Αυτό που θα πρέπει να γίνει αντιληπτό είναι ότι η αξία κάθε νομίσματος δεν είναι τίποτε άλλο από την ΕΜΠΙΣΤΟΣΥΝΗ προς το κράτος που το εκδίδει και την ΠΑΡΑΓΩΓΙΚΟΤΗΤΑ που διαθέτει το κράτος αυτό και οι πολίτες του. Ακραία, η αξία του νομίσματος δεν είναι τίποτε άλλο από το δικαίωμα του διεθνούς κεφαλαίου να ψηφίσει δημόσια για την απόδοση και την αποτελεσματικότητα μιας χώρας. Το ζητούμενο είναι πότε το θέλουμε και με τι όρους παραγωγικής συμμετοχής στην εγχώρια οικονομία. Εάν η ΕΜΠΙΣΤΟΣΥΝΗ στην κυβέρνηση και στο κράτος κατέρρεε αυτό θα σήμαινε ότι και το νόμισμα της θα κατέρρεε ταυτόχρονα [xix] είτε αυτό ήταν το ευρώ είτε η δραχμή.

Το εάν η υποτίμηση του νομίσματος είναι κατάρα ή ευχή είναι προφανές ότι δεν μπορεί να υπάρχει μονοδιάστατη απάντηση. Ποτέ στην οικονομία δεν υπάρχουν μέτρα νομισματικά ή δημοσιονομικά που αποφέρουν μόνο θετικά ή αρνητικά αποτελέσματα οπότε να μπορεί έτσι να τηρείται η εξίσωση. Γενική κατάσταση ισορροπίας (equilibrium) υπάρχει μόνο σε στοχαστικά οικονομετρικά μοντέλα. Στην πραγματικότητα, ο πληθωρισμός κινείται μεταξύ των ακροτάτων υπερπληθωρισμού και αποπληθωρισμού όπου είτε η έλλειψη είτε υπερβολή προς ένα από τα δύο ακρότατα κινεί τον οικονομικό κύκλο που βρίσκεται σε συνεχή και κυκλική αλλαγή.

Τάσεις πληθωρισμού δεν δημιουργεί κατ’ αρχήν η εκτύπωση χρήματος (money supply) αλλά η ταχύτητα κυκλοφορίας του νομίσματος (money velocity) η οποία δημιουργεί τον κύριο όγκο του νομίσματος μέσω του τραπεζικού δανεισμού και του fractional banking. Πολύ εύστοχα και με σχετικά θέματα όπως ο νομισματικός πόλεμος (υποτιμητικός) που μαίνεται παγκοσμίως, η αθρόα έκδοση χρήματος (quantitative easing) και η μείωση των επιτοκίων σε μηδενικά (zero nominal lower bound) ή ακόμη και αρνητικά επίπεδα (NIRP), έχει κατ’ επανάληψη καλυφθεί από το analyst.gr

Εδώ, οφείλουμε να επισημάνουμε ότι η εκτύπωση χρήματος έστω και μέσω εθνικού κρατικού νομίσματος χωρίς να λαμβάνεται υπόψη η ταχύτητα κυκλοφορίας του νομίσματος (money velocity) και η συνολική παραγωγικότητα της οικονομίας (productivity), οδηγεί στα ίδια τραγικά αποτελέσματα. Ούτως ή άλλως, το χρήμα δεν δημιουργείται με την φυσική εκτύπωση του αλλά σε ποσοστό πάνω από 70% (στην σημερινή εποχή με το fractional banking) από τις τράπεζες με το δανεισμό σε επιχειρήσεις και νοικοκυριά.

Το εξαγωγικό εμπόριο λοιπόν θα μπορούσε (λόγω υποτίμησης) να γίνει ανταγωνιστικό, άρα να βελτιωθεί, εφόσον το εξαγώγιμο προϊόν είναι υψηλής ή καθολικής εσωτερικής προστιθέμενης αξίας, απευθύνεται σε διεθνείς αγορές με μη ανταγωνιστικά νομίσματα σε σχέση με την δραχμή και διατηρεί σε συγκεκριμένες αγορές (niche markets) ένα συγκριτικό πλεονέκτημα (comparative advantage κατά David Ricardo) ή ακόμη και ένα στρατηγικό ανταγωνιστικό πλεονέκτημα (competitive advantage) όπως θα υποστήριζε και ο M. Porter [xx].

Η υποτίμηση του νομίσματος δεν είναι μόνο προβληματισμός για εμπορικούς σκοπούς και πληθωριστικές πιέσεις. Μια υποτίμηση είναι επίσης ένα ‘εργαλείο’ μέσω της οποίας η οικονομία διαγράφει το εσωτερικό της χρέος. Δυστυχώς τα χρέη σε ξένο νόμισμα, σε περίπτωση υποτίμησης, αυξάνουν αναλογικά όσο το ποσοστό της υποτίμησης το χρέος. Οπότε, το χρέος θα γινόταν όλο και πιο επαχθές για την Ελλάδα ενώ από την άλλη οι δανειστές δεν θα δεχόντουσαν (έστω και για πολιτικούς λόγους) οποιαδήποτε μείωση του χρέους η οποία θα διέγραφε μέρος του ενεργητικού τους ως επισφάλειες που ποτέ δεν θα εισπράττονταν. Επομένως, η μονομερής διαγραφή του εξωτερικού χρέους σε αυτή την περίπτωση είναι μονόδρομος.

Σχετικά με την εξασφάλιση-διασφάλιση συναλλαγματικών διαθεσίμων σε ευρώ θα μπορούσε να επιτευχθεί πρώτον με την επιβολή capital controls προς το εξωτερικό, την προσωρινή παροχή ΄πλαστικού’ χρήματος (όπως ακριβώς αυτό που θέλουν να εισάγουν οι υποστηρικτές του cashless society) στους πολίτες μέχρι την αποκατάσταση της νομισματικής κυκλοφορίας σε τραπεζογραμμάτια και κέρματα σε δραχμές καθώς και ρευστοποίηση μέρους του χαρτοφυλακίου των συστημικών τραπεζών για την αντιμετώπιση ανελαστικών αναγκών (εισαγωγών) του εμπορικού ισοζυγίου.

Όσον αφορά το τελευταίο, οφείλουμε να διευκρινίσουμε τα εξής. Όπως πρότεινε και ο Γ.Γ του ΕΠΑΜ κ. Δημ. Καζάκης στην ιντερνετική εκπομπή του ‘Στο Μικρόφωνο’ και για την προσωρινή αντιμετώπιση ενός bank run (εντός του 2015) θα μπορούσε το ελληνικό κράτος να υποχρέωνε τα ελληνικά πιστωτικά ιδρύματα να ρευστοποιήσουν ένα μικρό μέρος του χαρτοφυλακίου προκειμένου αποκτήσουν ρευστότητα μερικών δισεκατομμυρίων από το να προστρέξουν στον δανεισμό μέσω του ELA (πάνω από τα 89 δις ΕΥΡΩ) και υποστούν τον πολιτικό εκβιασμό του κ. Draghi, ώστε η Ελλάδα να προσέλθει στο τραπέζι των διαπραγματεύσεων χωρίς ουσιαστικά την δυνατότητα να αντιδράσει [xxi].

Από τη Συγκεντρωτική Λογιστική Κατάσταση Νομισματικών και Χρηματοπιστωτικών Ιδρυμάτων της Τραπέζης της Ελλάδας (ΤτΕ) [xxii] (snapshot) προκύπτει ότι οι ελληνικές τράπεζες τέλος Μαΐου 2015 κατείχαν στο χαρτοφυλάκιο τους ομόλογα χωρών από Ε.Ε συνολικού ύψους 56,7 δις ΕΥΡΩ. Εφόσον, τα στοιχεία που δημοσίευσε η ΤτΕ τον Μάϊο του 2015 είναι ορθά και σύμφωνα με εκτιμήσεις [xxiii] οι ομολογίες αυτές είναι ως επί το πλείστον τίτλοι χωρών του Λουξεμβούργου και της Μ. Βρετανίας, αυτοί είναι άμεσα ρευστοποιήσιμοι στην δευτερογενή αγορά. Εάν πάλι τα στοιχεία της ΤτΕ δεν είναι τα πραγματικά, τότε τίθεται θέμα αξιοπιστίας της ΤτΕ όσον αφορά την ποιότητα των Λογιστικών Καταστάσεων που δημοσιεύει. Σε κάθε άλλη περίπτωση, ο κ. Δ. Καζάκης θα πρέπει να επανέλθει με περαιτέρω στοιχεία.

(*Πατήστε στον πίνακα για μεγέθυνση)

Όσον αφορά τη συλλήβδην διαγραφή ιδιωτικών χρεών θα πρέπει αυτή να τηρεί καταρχήν κοινωνικά κριτήρια και στη συνέχεια να στοχεύει στην τόνωση της ζήτησης λόγω έμμεσης αύξησης του διαθέσιμου εισοδήματος και της αγοραστικής δύναμης (purchasing power). Διαφορετικά, πώς θα μπορούσε να αυξηθεί η κατανάλωση; Ποιος θα μπορούσε εύκολα να απορρίψει μια ‘σεισάχθεια’ για τα ενυπόθηκα δάνεια α’ κατοικίας τη στιγμή που έχουν ονομαστικά αποπληρωθεί μια και δυο φορές εάν συνυπολογίσουμε το σύνολο των μέχρι σήμερα καταβληθέντων τοκοχρεολυσίων;

Αλλά και εδώ η απάντηση δεν είναι μονοσήμαντη. Πριν από αυτό, θα μπορούσε η κυβέρνηση να αγοράσει στο σύνολο τους τα ΄κόκκινα δάνεια’ αφού διαφορετικά θα αγορασθούν από vulture funds κατ’ εκτίμηση στο 5 με 7% της ονομαστικής τους αξίας. Οι τράπεζες, ταυτόχρονα με την δήλωση αποχώρησης της χώρας από την ζώνη του Ευρώ και την Ε.Ε, θα έπρεπε να τεθούν σε καθολικό έλεγχο και καθεστώς εκκαθάρισης εφόσον είναι ήδη αναξιόχρεες (insolvent) και στην συνέχεια εφόσον πτωχεύσουν να επανασυσταθούν σε νέα υγιή βάση, προσωρινά υπό κρατικό έλεγχο.

Τράπεζα της Ελλάδος

Αυτονόητο θα ήταν ότι με την επιστροφή στο εθνικό νόμισμα θα έπρεπε να επιστρέψει στον κρατικό έλεγχο και η Τράπεζα της Ελλάδος. Πως διαφορετικά θα ελέγχονταν πλήρως η νομισματική κυκλοφορία και γενικότερα η νομισματική πολιτική από ένα κράτος που θεωρεί ότι ασκεί τα κυριαρχικά του δικαιώματα; Για παράδειγμα, με ποια οικονομικά κριτήρια για την εθνική οικονομία, η ΤτΕ μαζί με την αντίστοιχη ΚΤ του Βελγίου είναι οι μοναδικές περιπτώσεις που οι μετοχές τους διακινούνται μέσω του χρηματιστηρίου; Ποιους μακροοικονομικούς λόγους επωφελείς για την εθνική οικονομία εξυπηρετεί αυτή η μεθόδευση;

Το επιχείρημα ότι ακόμη και η Ρωσία δεν διαθέτει Κεντρική Τράπεζα κρατικά ελεγχόμενη και επομένως με ποιο τρόπο επαγωγικά η μικρή Ελλάδα θα καταφέρει κάτι τέτοιο, μοιάζει αποπροσανατολιστικό ως προς το ζητούμενο χωρίς να καταδεικνύεται εάν είναι σωστή ή λάθος τουλάχιστον η πρόθεση να αποκτήσουμε κρατική Κεντρική Τράπεζα. Πράγματι, η λειτουργία της ρωσικής Κεντρικής Τράπεζας μόνον οξύμωρη θα μπορούσε να χαρακτηρισθεί με προσανατολισμό στο διεθνές χρηματοπιστωτικό σύστημα παρά στο ρωσικό ρούβλι όπως υποτυπώνεται ακόμη και στο ρωσικό σύνταγμα. Ασφαλή συμπεράσματα θα μπορούσαμε να εξάγουμε εάν γνωρίζαμε όλα τα δεδομένα. Διαφορετικά, αυτά αποτελούν επισφαλείς εκτιμήσεις.

Η Ρωσία εκτός από το να μην μπορεί, υπάρχει και το ενδεχόμενο να μην θέλει ή να συμβιβάζεται με μια realpolitik έτσι όπως αυτό το ορίζει η ρωσική πολιτικό-επιχειρηματική ολιγαρχία που βρίσκεται στην εξουσία. Κατ’ αναλογία, δεν θα μπορούσε να χαρακτηρισθεί παράδοξο και το γεγονός ότι οι ΗΠΑ χωρίς την άμεση βοήθεια της Ρωσίας δεν μπορεί να υλοποιήσει εδώ και αρκετά χρόνια το διαστημικό της πρόγραμμα είτε στρατιωτικό είτε τηλεπικοινωνιακό, μετεωρολογικό, κλπ.; Και αυτό, γιατί οι Ρώσοι προμηθεύουν το προωστήριο σκεύος (κινητήρες RD-180) των αμερικανικών πυραύλων και χωρίς αυτούς εκτιμούν οι αναλυτές ότι τουλάχιστον για μια 10ετία , η Αμερική δεν θα μπορεί να υλοποιεί το διαστημικό της πρόγραμμα. Πρόσφατα μάλιστα, ο Υφυπουργός ‘Άμυνας των ΗΠΑ δήλωσε στο Reuters ότι πιθανόν οι ΗΠΑ να χρειασθούν μέχρι 18 ρωσικούς πυραυλοκινητήρες προκειμένου να υποστηρίξουν το πρόγραμμα εκτόξευσης στρατιωτικής χρήσης δορυφόρων για την επόμενη 6ετία [xxiv]. Πως θα μπορούσε συμβατικά να εξηγηθεί κάτι τέτοιο εν μέσω ‘σκληρών’ οικονομικών κυρώσεων της Washington εναντίον της Μόσχας;

‘Πολιτείαν μεν οικονομίας χάριν’ [xxv] – Αντί Επιλόγου

Η επιστροφή στο εθνικό νόμισμα δεν αποτελεί ιδεολογική εμμονή ή πολιτική ‘θεολογία’. Το νόμισμα αποτελεί πάνω απ’ όλα κορυφαία έκφραση κρατικής κυριαρχίας. Η ιστορία δεν έδειξε ούτε μια φορά ότι ένα κράτος ευημέρησε με νόμισμα ‘κοινό’, που του επιβλήθηκε, ‘παράλληλο’, ‘διπλό’, κλπ. Όσον αφορά το χρέος ο David Graeber στο βιβλίο του ‘First 5000 Years of Debt’ τεκμηριώνει ότι οι περισσότερες εξεγέρσεις και επαναστάσεις στην παγκόσμια ιστορία έχουν προκύψει από θέματα χρέους.

Στην περίπτωση της Ε.Ε, το κοινό νόμισμα ίσως θα μπορούσε να λειτουργήσει εάν εφαρμοζόταν το πρόγραμμα που εφάρμοσε το 1790 ο Alexander Hamilton στις ΗΠΑ μετά τον καταστροφικό εμφύλιο πόλεμο, όπου συγκέντρωσε όλα τα χρέη των επιμέρους πολιτειών σε ένα ενιαίο χρέος υπό την αιγίδα του ομοσπονδιακού κράτους.

Οι διεθνείς οργανισμοί και θεσμοί δεν παρέχουν ευκαιρίες για σταθερότητα όπως η νέο-φιλελεύθερη σχολή πιστεύει, αλλά αντικατοπτρίζουν σύμφωνα με του ρεαλιστές την κατανομή ισχύος στον σύγχρονο κόσμο. Και μάλιστα, οι διεθνείς θεσμοί έχουν ελάχιστη επιρροή στις συμπεριφορές των κρατών και γι αυτό υπόσχονται ελάχιστα για την προώθηση της σταθερότητας στην μετά-ψυχροπολεμική εποχή όπως συμπερασματικά καταλήγει ο John Mearsheimer. [xxvi] Μεταξύ άλλων, προφανώς περιλαμβάνονται και η Ε.Ε, η Ευρωζώνη, η ΕΚΤ, ο ESM, κλπ.

Σε όλα αυτά, έρχεται να προστεθεί το αξεπέραστο πρόβλημα της ανθρωπογεωγραφίας της Ευρώπης που στις ημέρες μας γίνεται όλο και πιο έντονο. Αυτό που έγινε στις ΗΠΑ το 1790 και αυτό που έλεγε η Margaret Thatcher (ότι το ευρώ είναι η ομοσπονδοποίηση της Ευρώπης από την πίσω πόρτα) θα σήμαινε ότι αιώνες ευρωπαϊκών πολέμων, διαφορετικές κουλτούρες, οντολογικά αφηγήματα και μια ισχυρή κοσμοθεωρητική ετερότητα που χαρακτηρίζει τους ευρωπαϊκούς λαούς δεν θα μπορούσαν να αποτελέσουν εν τέλει πεδίο πολιτικής ένωσης της Ευρώπης [xxvii] όσο και πεισματικά κάποιοι να το επιδιώκουν.

Το πρόβλημα της υπερχρεωμένης και καταρρέουσας Ελλάδας είναι πρόβλημα εθνικό. Οτιδήποτε άλλο χωρίς προηγούμενη μονομερή διαγραφή χρεών, λύση και εκκαθάριση του υπάρχοντος τραπεζικού συστήματος με την δημιουργία ενός νέου σε υγιή βάση και εθνικό έλεγχο, την αποχώρηση της από την Ε.Ε και την Ευρωζώνη και την εισαγωγή κρατικού νομίσματος θα αποτελέσει αναπόδραστα, αργά ή γρήγορα, στο διαμελισμό της χώρας. Οτιδήποτε δεν αποτελεί εθνικό συμφέρον δεν αποτελεί και πρόκριμα για την εφαρμογή του. Τον δρόμο μας τον έχουν δείξει οι πνευματικοί μας πατέρες αιώνες πριν.

Ο πατέρας του πολιτικού ρεαλισμού, ο Θουκυδίδης το διατύπωσε χωρίς περιστροφές: Οι συμμαχίες δεν διαρκούν για πάντα και η προσχώρηση του κράτους σε άλλες συμμαχίες θα πρέπει να γίνεται υπό όρους που υπαγορεύει η συγκεκριμένη χρονική συγκυρία χωρίς απομείωση και αποδυνάμωση της εθνικής ισχύος (balance of power). Ο δε Σταγειρίτης Αριστοτέλης, η μεγαλύτερη προσωπικότητα όλων των εποχών κατά την πρόσφατη μελέτη του πανεπιστημίου MIT/Media Lab των ΗΠΑ, θεωρεί ότι το νόμισμαείναι το ‘κατά συνθήκην’ στοιχείο που καθορίζεται με νόμο από την ‘πόλη’ και αποτελεί την συνεκτική ουσία που ρυθμίζει τις συναλλακτικές σχέσεις των πολιτών και κατ’ επέκταση την ΣΥΝΟΧΗ ΚΑΙ ΕΠΙΒΙΩΣΗ ΤΗΣ ΙΔΙΑΣ ΤΗΣ ΠΟΛΙΤΕΙΑΣ. [xxviii]

Το ερώτημα εάν υπάρχει πολιτικός φορέας να διαχειρισθεί αυτή την μετάβαση είναι προσχηματική αναβολή και άλλοθι προκειμένου η Ελλάδα ως άλλη ευρωπαϊκή σατραπεία να υπάρχει στο διηνεκές. Προφανώς και δεν υπάρχει πολιτικό κόμμα – τουλάχιστον μέσα στην Βουλή. Όταν όμως η κοινωνία, εξ αιτίας όλων αυτών που συζητούμε, μετατραπεί στους ‘φοβεροτέρους εφέδρους’ όπως την ονομάζει ο Αινείας τον 4ο αι. π.Χ. τότε το ερώτημα αντιστρέφεται ως εξής: Υπάρχει κάποιο πολιτικό κόμμα που θα μπορέσει να αντιμετωπίσει τους επαναστατημένους;

* Ο Θάνος Ιωαννίδης είναι οικονομολόγος με εξειδίκευση σε Purchasing & Logistics Management. Έχει πάνω από 30 χρόνια εμπειρία στον δημόσιο και ιδιωτικό τομέα και έχει εργασθεί ως εμπειρογνώμονας στο Συμβούλιο της Ευρώπης και στο ΝΑΤΟ. Μελετά θέματα Διεθνούς Πολιτικής Οικονομίας και γράφει περιοδικά στο blog του: https://makroskopos.wordpress.com.

[i] https://eh.net/encyclopedia/monetary-unions/ , Ενδεικτικά οι κυριότερες: Monetary Union of Colonial New England, Latin Monetary Union (LMU), Scandinavian Monetary Union (SMU), the Common Monetary Area (CMA), Eastern Caribbean Currency Union (ECCU), The East African Currency Area, The German Monetary Union (Zollverein), the monetary union between Belgium and Luxembourg (BLEU)

[ii] www.bankofengland.co.uk/…/2014/qb14q1prereleasemoneyintro.pdf , by M. Mc Leay et al., BoE’s Monetary Analysis Directorate, Quarterly Bulletin 2014Q1

[iii] http://www.bankofengland.co.uk/publications/Documents/quarterlybulletin/2014/qb14q1prereleasemoneycreation.pdf , by M. Mc Leay et al., BoE’s Monetary Analysis Directorate, Quarterly Bulletin 2014Q1

[iv] https://makroskopos.wordpress.com , Τα δεινά της μετάβασης σε εθνικό νόμισμα: Η οικονομική ιστορία άλλα λέει…’ , Θάνος Ιωαννίδης, 13 Σεπ 2015

[v] http://www.marketwatch.com/story/history-shows-currency-breakups-arent-always-a-disaster-2015-04-28)

[vi] Αυτό σημαίνει ότι η απόφαση δεν είναι δεσμευτική καθόσον αυτό το προνόμιο φέρουν μόνο οι αποφάσεις του Συμβουλίου Ασφαλείας (Security Council)

[vii] http://unctad.org/en/pages/newsdetails.aspx?OriginalVersionID=1074

[viii] Γιώργος Κασιμάτης, ‘Το απάνθρωπο καθεστώς δανεισμού της Ελλάδας: Η ελληνική εμπειρία ενός ευρωπαϊκού προβληματισμού με παγκόσμιες διαστάσεις’, Εκδοτικός Οίκος Α. Α. Λιβάνη, 2015

[ix] http://www.ohchr.org/EN/NewsEvents/Pages/DisplayNews.aspx?NewsID=16170&LangID=E

[x] http://greekdebttruthcommission.org/index_el.php

[xi] https://www.capitaleconomics.com/wp-content/uploads/2013/01/wolfson-prize-submission.pdf

[xii] https://makroskopos.wordpress.com/ , ‘«ΕΓΚΑΤΑΛΕΙΠΟΝΤΑΣ ΤΟ ΕΥΡΩ: ΕΝΑΣ ΠΡΑΚΤΙΚΟΣ ΟΔΗΓΟΣ» – ΒΡΑΒΕΙΟ WOLFSON, 1 ΑΠΡ 2015

[xiii] http://www.globalresearch.ca/the-panama-papers-why-iceland/5519510

[xiv] http://www.imf.org/external/pubs/ft/survey/so/2015/car031315a.htm

[xv] http://www.strategic-culture.org/news/2016/02/23/us-military-return-iceland-cold-war-base-reopen.html

[xvi] http://www.nytimes.com/2015/08/30/world/united-states-russia-arctic-exploration.html

[xvii] http://www.bis.org/publ/cgfs22fedny5.pdf An Overview of Non-Deliverable Foreign Exchange Forward Markets Laura Lipscomb Federal Reserve Bank of New York May 2005

[xviii] ΝΟΜΟΣ 3433/2006 – ΦΕΚ 20/Α’/7.2.2006, Προμήθειες αμυντικού υλικού των Ενόπλων Δυνάμεων.

[xix] https://www.armstrongeconomics.com/uncategorized/can-countries-devalue-a-currency-anymore , Can Countries Devalue a Currency Anymore? Martin Armstrong, 27 May 2014

[xx] Competitive Advantage Creating and Sustaining Superior Performance, Michael E. Porter 1998, Free Press, a division of Simon & Schuster, Inc., N.Y.

[xxi] https://makroskopos.wordpress.com ‘ΕΛΛΗΝΙΚΕΣ ΤΡΑΠΕΖΕΣ: ΠΩΣ ΑΝΕΞΕΛΕΓΚΤΑ ΚΑΤΑΣΤΡΕΦΟΥΝ ΤΗΝ ΤΡΑΠΕΖΙΚΗ ΠΙΣΤΗ’, 10 ιουλ 2015

[xxii] http://www.bankofgreece.gr/Pages/el/Statistics/monetary/investments.aspx

[xxiii] http://dimitriskazakis.blogspot.gr/2015/07/blog-post_18.html

[xxiv] http://www.reuters.com/article/us-usa-space-russia-idUSKCN0X600H

[xxv] Αριστοτέλη, ‘Πολιτικά’, Τόμος 3, 1133a 35

[xxvi] John Mearsheimer, ‘The False Promise of International Institutions’, International Security, Winter 1994/95, vol.19, No.3, pp 5-49

[xxvii] Παν. Ηφαιστός, ‘Κοσμοθεωρία των Εθνών’, Αθήνα 2014, Εκδόσεις Ποιότητα

[xxviii] Ηθικά – Νικομάχεια, 1133a 29 εως 1136b 25

Πηγή: analyst.gr