ΑΙΣΧΡΟΝ ΕΣΤΙ ΣΙΓΑΝ ΤΗΣ ΕΛΛΑΔΟΣ ΠΑΣΗΣ ΑΔΙΚΟΥΜΕΝΗΣ.

ΜΗΤΡΟΣ ΤΕ ΚΑΙ ΠΑΤΡΟΣ ΚΑΙ ΑΠΑΝΤΩΝ ΤΩΝ ΠΡΟΓΟΝΩΝ ΤΙΜΙΩΤΕΡΟΝ ΕΣΤΙ Η ΠΑΤΡΙΣ.

(Τρι. 23/8/16 – 14:10)

Του Γ.Π. ΤΡΙΑΝΤΑΦΥΛΛΟΠΟΥΛΟΥ*

Από το 2010, οπότε και ξέσπασε η κρίση του δημοσίου χρέους στην Ελλάδα το ενδιαφέρον όλων είναι στραμμένο προς το δημόσιο χρέος. Πολιτικοί, δημοσιογράφοι και αναλυτές έχουν στρέψει το ενδιαφέρον των πολιτών προς αυτό. Οι ακολουθούμενες πολιτικές από το 2010 και μετά έχουν πολλαπλούς στόχους που όλοι συνδέονται από τη μια με την αύξηση της κερδοφορίας του κεφαλαίου και από την άλλη με την προσπάθεια αλλαγής παραδείγματος με την άσκηση της εξουσίας σε μια ανεπτυγμένη χώρα απευθείας από τους εκπροσώπους του διεθνούς κεφαλαίου άμεσα και χωρίς προσχήματα. Η μονομερής αυτή προσήλωση στο δημόσιο χρέος άφησε στη σκιά ένα άλλο χρέος. Ένα χρέος που συνδέεται άμεσα τόσο με το δημόσιο χρέος όσο και με το σύνολο των στόχων που έχουν οι πολιτικές που ακολουθούνται.

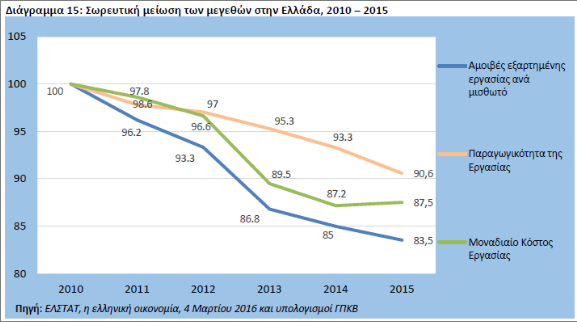

Η εφαρμογή των πολιτικών αυτών λιτότητας οδήγησαν την ελληνική οικονομία σε ένα ιστορικό ρεκόρ ύφεσης, η οποία είχε ήδη αρχίσει από το 2008. Οι ακολουθούμενες πολιτικές είχαν συγκεκριμένα, σαφώς προσδιορισμένα και εκ των προτέρων γνωστά στόχους και αποτελέσματα. Στο διάγραμμα που ακολουθεί βλέπουμε την εξέλιξη των αμοιβών της εργασίας ανά μισθωτό, την παραγωγικότητα της εργασίας και του μοναδιαίου κόστους από το 2010 ως το 2015.

Διάγραμμα 1

http://bit.ly/2bhonCM

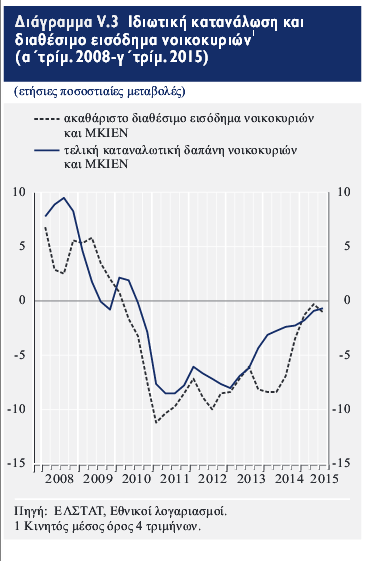

Το διάγραμμα μας πληροφορεί πως οι μισθοί στην Ελλάδα βρίσκονται από το 2010 σε μια καθοδική τροχιά με αποτέλεσμα το εισόδημα μεγάλου ποσοστού του πληθυσμού να έχει πληγεί σε μεγάλο βαθμό. Πέρα από τα παραπάνω η εκτόξευση της ανεργίας σε ποσοστά της τάξης του 26% επί μακρά σειρά ετών είχαν σαν αποτέλεσμα το συνολικό διαθέσιμο εισόδημα να βρίσκεται σε συνεχή κάμψη (διάγραμμα 2) συμπαρασύροντας φυσικά και την κατανάλωση και επομένως και το εισόδημα του μεγάλου ποσοστού των αυτοαπασχολούμενων στην Ελλάδα.

Διάγραμμα 2

http://www.bankofgreece.gr/BogEkdoseis/ekthdkth2015.pdf

Καθώς η ύφεση βαθαίνει, τα εισοδήματα και οι καταθέσεις μειώνονται, η ανεργία καλπάζει η δυνατότητα των χαμηλότερων εισοδηματικών κλιμακίων του ελληνικού πληθυσμού αδυνατεί να εξυπηρετήσει το σύνολο των οικονομικών υποχρεώσεων του και ταυτόχρονα να επιβιώσει. Οι υποχρεώσεις αυτές είναι πρωτίστως προς το κράτος, τα ασφαλιστικά ταμεία και τις τράπεζες. Οι ληξιπρόθεσμες οφειλές προς τα παραπάνω αποτελούν το ιδιωτικό χρέος. Αυτό θα εξετάσουμε στα παρακάτω και θα δούμε πως συνδέονται, με άμεσο τρόπο και με το δημόσιο χρέος.

- ΧΡΕΟΣ ΠΡΟΣ ΤΟ ΔΗΜΟΣΙΟ

Στο πλαίσιο των ασκούμενων πολιτικών κεντρική θέση έχει η λεγόμενη αποκατάσταση της δημοσιονομικής ισορροπίας που το ένα σκέλος της είναι η αύξηση των φορολογικών εσόδων. Η αύξηση των φορολογικών εσόδων έχει συνειδητά επιλεγεί να γίνει μέσω της αύξησης της φορολογίας των λαϊκών κυρίως στρωμάτων μέσω της αύξησης της έμμεσης φορολογίας και της τεράστιας αύξησης της φορολογίας της ακίνητης περιουσίας σε μια χώρα με πολύ μεγάλο ποσοστό ιδιοκατοίκησης όπως θα διαπιστώσουμε μέσω των αμέσως επόμενων στοιχείων. Στο διάγραμμα 3 βλέπουμε τη συμμετοχή των διαφόρων φόρων στα συνολικά φορολογικά έσοδα, στο διάγραμμα 4 την υπερφορολόγηση μέσω τν έμμεσων φόρων στην Ελλάδα και στο διάγραμμα 5 τη μεταβολή των φόρων στην ακίνητη περιουσία από το 2001 ως το 2015.

Διάγραμμα 3

http://www.pwc.com/gr/en/publications/assets/world-tax-summaries-2016_gr.pdf

Διάγραμμα 4

http://www.pwc.com/gr/en/publications/assets/world-tax-summaries-2016_gr.pdf

Διάγραμμα 5

http://www.pwc.com/gr/en/publications/assets/world-tax-summaries-2016_gr.pdf

Το διάγραμμα 3 μας πληροφορεί πως στην Ελλάδα οι έμμεσοι φόροι, που επιβαρύνουν κυρίως τους φτωχότερους, αποτελούν την κύρια πηγή φορολογικών εσόδων και βρίσκονται σε πολύ υψηλότερο επίπεδο από όλες σχεδόν της ευρωπαϊκές χώρες. Το ίδιο διαπιστώνουμε και για τη φορολόγηση της ακίνητης περιουσίας για την οποία βλέπουμε, στο διάγραμμα 4, την εκτίναξή της από το 2011. Οι εκτίναξη των φόρων στην ακίνητη περιουσία είναι από τις υψηλότερες σε μια πλειάδα χωρών όπως διαπιστώνει και η PwC στο επόμενο διάγραμμα.

Διάγραμμα 6

http://www.pwc.com/gr/en/publications/assets/world-tax-summaries-2016_gr.pdf

Παρά την τεράστια αύξηση των φόρων από το 2010 και μετά, στο όνομα της δημιουργίας δημοσιονομικών πλεονασμάτων για την αποπληρωμή του δημοσίου χρέους, τα φορολογικά έσοδα μειώθηκαν όπως βλέπουμε και στο διάγραμμα που ακολουθεί.

Διάγραμμα 7

http://www.pwc.com/gr/en/publications/assets/world-tax-summaries-2016_gr.pdf

Παρά την άνοδο της συνεισφοράς των φόρων φυσικών προσώπων, ακίνητης περιουσίας και των έμμεσων φόρων στα αγαθά και τις υπηρεσίες τα συνολικά φορολογικά έσοδα μειώνονται συνεχώς.

η φοροδοτική ικανότητα μειώνονται αντίστοιχα. Στην χαμηλότερη ομάδα χωρών αναφορικά με την εισπραξιμότητα των φόρων βρίσκεται η Ελλάδα σύμφωνα με τα δεδομένα του επόμενου διαγράμματος.

Διάγραμμα 8

http://www.pwc.com/gr/en/publications/assets/world-tax-summaries-2016_gr.pdf

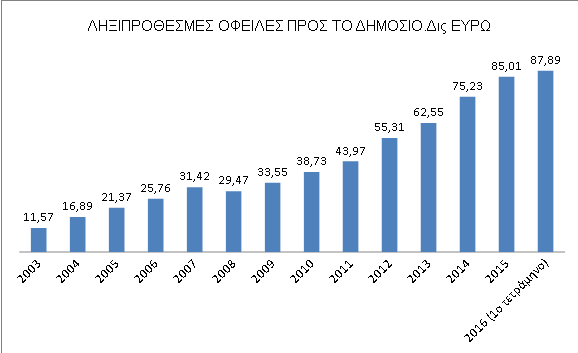

Καθώς επομένως τα λαϊκά στρώματα επιβαρύνονται με όλο και περισσότερους φόρους ενώ η εισπραξιμότητά τους μειώνεται αυξάνονται και τα χρέη προς το δημόσιο. Κατά τη διάρκεια της κρίσης τα χρέη προς το δημόσιο εκτοξεύτηκαν σε ύψη δυσθεώρητα. Από 33,549 δισεκατομμύρια ευρώ στο τέλος του 2009 έφτασαν στα 87,889 δισεκατομμύρια το πρώτο τετράμηνο του 2016 (διάγραμμα 9). Αυξήθηκαν δηλαδή κατά 54,340 δισεκατομμύρια ευρώ. Το χρέος προς το δημόσιο επομένως δημιουργήθηκε ουσιαστικά κατά τα χρόνια της κρίσης και είναι αποτέλεσμά της.

Διάγραμμα 9

http://www.publicrevenue.gr/kpi/public/blog/attach/files/rss/tax_admin_Jun_16_v2.pdf

Και φυσικά συνεχίζουν να αυξάνονται, με ρυθμούς επιταχυνόμενους, όπως βλέπουμε και στο επόμενο διάγραμμα που προέρχεται από το γραφείο παρακολούθησης του προϋπολογισμού του κράτους της βουλής.

Διάγραμμα 10

Στον πίνακα που ακολουθεί βλέπουμε το πλήθος των οφειλετών προς το δημόσιο αλλά και το ποσοστό των οφειλετών ανά κλίμακα χρέους. Από τα δεδομένα του πίνακα διαπιστώνουμε πως η συντριπτική πλειονότητα των οφειλετών χρωστούν στο δημόσιο ως 10.000 ευρώ.

Πίνακας 1

http://www.publicrevenue.gr/kpi/static/doc/apologistiki_ekthesi2016.pdf

- ΧΡΕΟΣ ΠΡΟΣ ΤΑ ΑΣΦΑΛΙΣΤΙΚΑ ΤΑΜΕΙΑ

Οι ληξιπρόθεσμες οφειλές προς τα Ασφαλιστικά Ταμεία ανέρχονται στα 27,2 δισ. Ευρώ. Σύμφωνα με τα στοιχεία του Οκτωβρίου 2015 οι οφειλές στον ΟΑΕΕ άγγιζαν τα 10,2 δις € και στο ΙΚΑ τα 17,0 δις €. Τα ποσά αυτά είναι το σύνολο των οφειλών και όχι μόνο εκείνα τα οποία έχουν μεταβιβαστεί στο Κέντρο Αναγκαστικής Είσπραξης.. τα χρέη που έχουν μεταβιβαστεί στο ΚΕΑΟ τα βλέπουμε στον επόμενο πίνακα. Στον ίδιο βλέπουμε όχι μόνο το συνολικό χρέος αλλά και το πλήθος των οφειλετών ανα κλίμακα χρέους.

Πίνακας 2

http://www.ika.gr/gr/infopages/keao/2016_b_trim_keao.pdf

Προς το ΚΕΑΟ έχουν μεταβιβαστεί τα χρέη πάνω από ένα ποσό και αυτά ανέρχονται στα 17 δισεκατομμύρια ευρώ. Από τον πίνακα 1 διαπιστώνουμε πως μεγάλη πλειονότητα των οφειλετών χρωστούν ποσά κάτω από 30.000 ευρώ. Τα χρέη αυτά δημιουργήθηκαν στο μεγαλύτερο ποσοστό τους κατά τη διάρκεια της κρίσης πάλι καθώς διαπιστώνουμε από τα δεδομένα του επόμενου πίνακα. Τα χρέη και προς τα ταμεία δεν είναι αποτέλεσμα κακοπληρωτών, αυτοί υπήρχαν πάντα, αλλά αποτέλεσμα της ίδιας της κρίσης και της πραγματικής αδυναμίας των πολιτών να ανταποκριθούν σε οικονομικές υποχρεώσεις δυσβάστακτες.

Πίνακας 3

http://www.ika.gr/gr/infopages/keao/2016_b_trim_keao.pdf

- ΤΑ ΧΡΕΗ ΠΡΟΣ ΤΙΣ ΤΡΑΠΕΖΕΣ

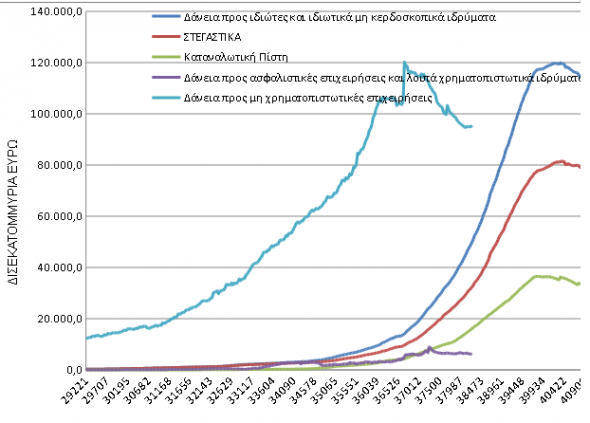

Κι ερχόμαστε τώρα στην τελευταία κατηγορία ιδιωτικού χρέους. Του χρέους προς τις τράπεζες. Στο διάγραμμα που ακολουθεί βλέπουμε πως οι τράπεζες εκτίναξαν το δανεισμό κατά τη δεκαετία του 2000 κυρίως. Εκμεταλλευόμενες το φτηνό διατραπεζικό δανεισμό και αγνοώντας απολύτως τόσο το ύψος των καταθέσεων όσο και τη δυνατότητα του δανειολήπτη για την εξυπηρέτηση των δανείων τους δάνειζαν αφειδώς χωρίς κανένα κριτήριο πέρα από αυτό του άμεσου και μεγάλου κέρδους.

Στον επόμενο πίνακα βλέπουμε τα οικονομικά δεδομένα των ελληνικών τραπεζών για το 2010 και το 2015. Τα δεδομένα του πίνακα μας δείχνουν πως το 2010 οι ελληνικές τράπεζες είχαν χορηγήσει δάνεια ύψους 306,7 δισεκατομμυρίων ευρώ με καταθέσεις 251,7 δισεκατομμυρίων ενώ είχαν φτάσει οι υποχρεώσεις τους προς πιστωτικά ιδρύματα στα 132,7 δισεκατομμύρια ευρώ έχοντας εκδώσει ταυτόχρονα και εταιρικά ομόλογα ύψους 23,7 δισεκατομμυρίων ευρώ.

Πίνακας 4

Προσδοκώντας οι μεγαλομέτοχοι και οι διευθύνσεις των τραπεζών το γρήγορο και μεγάλο κέρδος δανείζονταν συνεχώς εκμεταλλευόμενες τα χαμηλά επιτόκια της ΕΚΤ και τα υψηλά της εσωτερικής αγοράς. Η διαδικασία αυτή ξεκίνησε αμέσως μετά τις ιδιωτικοποιήσεις των τραπεζών αλλά πήρε τεράστιες διαστάσεις μετά την υιοθέτηση του ευρώ. Καθώς το περιθώριο του επιτοκίου παρέμενε εξαιρετικά υψηλό τα κέρδη ήσαν μεγάλα και οι τράπεζες άρχισαν, χρησιμοποιώντας διάφορους τρόπους, να αυξάνουν το δανεισμό προς τα εγχώρια νοικοκυριά και τις επιχειρήσεις, ιδιαίτερα τις εμπορικές, δημιουργώντας μια τεράστια φούσκα. Στο επόμενο διάγραμμα βλέπουμε το δανεισμό σε διάφορες κατηγορίες από το 1980 ως το 2013. Είναι φανερή η πιστωτική επέκταση κατά τη δεκαετία του 2000.

Διάγραμμα 11

http://www.bankofgreece.gr/Pages/el/Statistics/monetary/financing.aspx

Διάγραμμα http://eparistera.blogspot.gr/

Αποτέλεσμα αυτού του πέρα από κάθε λογική δανεισμού ήταν και η εκτίναξη της αξίας των ακινήτων καθώς οι τράπεζες αύξαναν συνεχώς το δανεισμό. Στο διάγραμμα που ακολουθεί βλέπουμε το δείκτη τιμών των ακινήτων των αστικών περιοχών από το 1993 ως το 2012. Παρατηρούμε εύκολα την εκτίναξη του δείκτη από τις 32,2 μονάδες το 1993 στις 101,8 το 2008. Οι τιμές δηλαδή των ακινήτων αυξήθηκαν κατά 216% μέσα σε μια δεκαπενταετία.

Καθώς, όπως ήταν απολύτως λογικό και αναμενόμενο, ξέσπασε η κρίση οι υποχρεώσεις των τραπεζών ήταν απλά αδύνατο να εξυπηρετηθούν. Την εξυπηρέτηση των υποχρεώσεων των τραπεζών την ανέλαβε για λογαριασμό τους το ελληνικό δημόσιο, δηλαδή ο ελληνικός λαός και ιδιαίτερα, αν όχι αποκλειστικά, τα χαμηλότερα εισοδηματικά κλιμάκια. Οι κυριαρχούμενες δηλαδή τάξεις. Ταυτόχρονα οι τράπεζες πήραν, μέσω της αποπληρωμής των δόσεων των δανείων, 121,6 δισεκατομμύρια ευρώ. Όση δηλαδή είναι η μείωση του υπολοίπου των δανείων από το 210 ως το 2015. Αυτός είναι κι ένας από τους σοβαρότερους λόγους που οδήγησαν την ελληνική οικονομία στο σημερινό όλεθρο.

Διάγραμμα 12

http://eparistera.blogspot.gr/ http://www.bankofgreece.gr/Pages/el/Statistics/realestate/indices.aspx

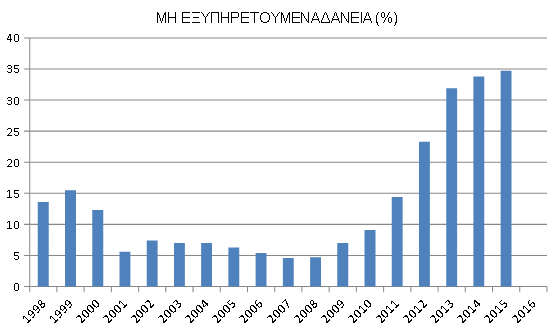

Όταν η κρίση ξέσπασε και τα εισοδήματα των εργαζόμενων, των αυτοαπασχολούμενων και των συνταξιούχων μειώθηκαν δραματικά ενώ η ανεργία εκτιναζόταν στο 26% η εξυπηρέτηση των δανείων που είχαν ληφθεί κατά την προηγούμενη περίοδο ήταν απλά αδύνατη. Αποτέλεσμα αυτού ήταν να αυξηθούν δραματικά τα μη εξυπηρετούμενα δάνεια. Στο επόμενο διάγραμμα βλέπουμε το ποσοστό των μη εξυπηρετούμενων δανείων ως προς το σύνολο των δανείων από το 1998 ως τους πρώτους μήνες του 2016.

Διάγραμμα 13

http://data.worldbank.org/indicator/FB.AST.NPER.ZS?end=2015&locations=GR&start=1998&view=chart

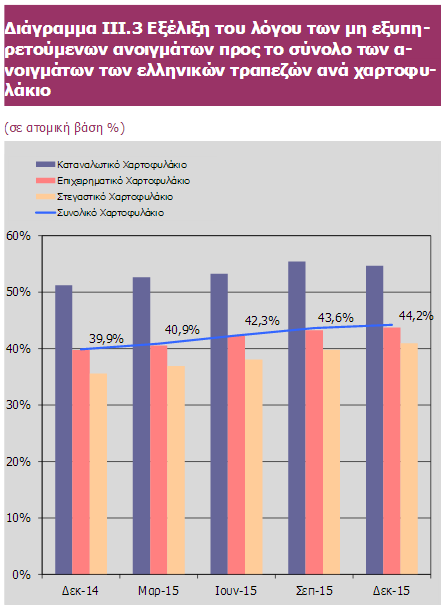

Τον Ιούλιο του 2016 η Τράπεζα της Ελλάδος στην έκθεσή της με τίτλο «Επισκόπηση του Ελληνικού χρηματοπιστωτικού Συστήματος» αναφέρει:

ως αποτέλεσμα των προαναφερθεισών εξελίξεων, ο λόγος των μη εξυπηρετούμενων

ανοιγμάτων προς το σύνολο των ανοιγμάτων σε ατομική βάση αυξήθηκε και διαμορφώθηκε στο 44,2% το 2015 έναντι 39,9% το 2014.

Σε απόλυτους όρους, το συνολικό ποσό των μη εξυπηρετούμενων ανοιγμάτων ανήλθε σε 108 δισεκ. ευρώ το 2015 από 99 δισεκ. ευρώ το 2014. Αναφορικά με την εξέλιξη του λόγου ανά κατηγορία ανοιγμάτων (βλ. Διάγραμμα III.3), πρέπει να επισημανθεί ότι ο

δείκτης των μη εξυπηρετούμενων ανοιγμάτων για το καταναλωτικό χαρτοφυλάκιο διαμορφώθηκε στο 54,7% το 2015 έναντι 51,2% το 2014, για το επιχειρηματικό χαρτοφυλάκιο στο 43,8% το 2015 έναντι 39,8% το 2014, των ανοιγμάτων σε ατομική βάση αυξήθηκε και διαμορφώθηκε στο 45,%, κυρίως λόγω της συνεχιζόμενης απομόχλευσης και της αναπροσαρμογής των δανείων σε εύλογη αξία, δεδομένου ότι το συνολικό ποσό των μη εξυπηρετούμενων ανοιγμάτων ανήλθε στα επίπεδα του 2015.

Αναφορικά με την εξέλιξη του λόγου ανά κατηγορία ανοιγμάτων, ο δείκτης για το καταναλωτικό χαρτοφυλάκιο δια-μορφώθηκε στο 55,2%, για το επιχειρηματικό

χαρτοφυλάκιο στο 44,6% ενώ για το στεγαστικό χαρτοφυλάκιο στο 42%

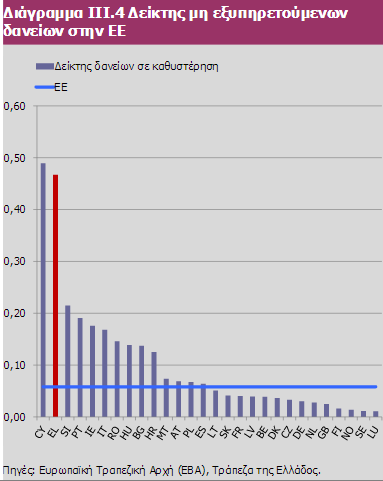

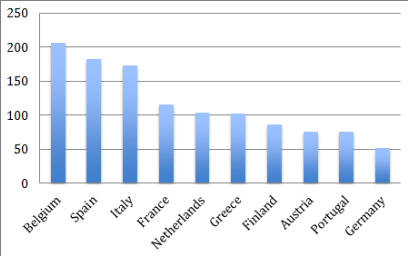

Τα μη εξυπηρετούμενα δάνεια ανέρχονται επομένως, τώρα που γράφονται αυτά εδώ, στα 110 δισεκατομμύρια ευρώ κατατάσσοντας την Ελλάδα στην κορυφή του δείκτη των μη εξυπηρετούμενων δανείων στην ΕΕ μετά την Κύπρο. Η διαφορά μάλιστα τόσο σε σχέση με τις υπόλοιπες χώρες όσο και με το μέσο όρο της ΕΕ είναι τεράστια όπως διαπιστώνουμε βλέποντας το επόμενο διάγραμμα.

Διάγραμμα 14

Οι ρυθμοί αύξησης των μη εξυπηρετούμενων δανείων είναι εξαιρετικά υψηλοί. Στο επόμενο διάγραμμα βλέπουμε το ποσοστό των μη εξυπηρετούμενων δανείων ανά χαρτοφυλάκιο (καταναλωτικά, στεγαστικά, επιχειρηματικά) και τη μεταβολή τους μέσα στο 2015.

Διάγραμμα 15

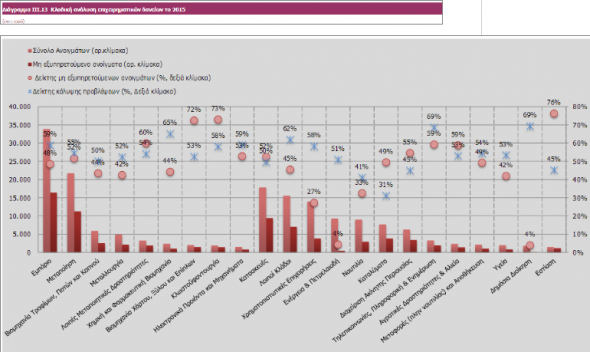

Στο διάγραμμα που ακολουθεί βλέπουμε την κλαδική ανάλυση των επιχειρηματικών δανείων που αποτελούν και τον κύριο όγκο των μη εξυπηρετούμενων δανείων.

Διάγραμμα 16

- ΧΡΕΗ ΜΕΤΑΞΥ ΙΔΙΩΤΩΝ

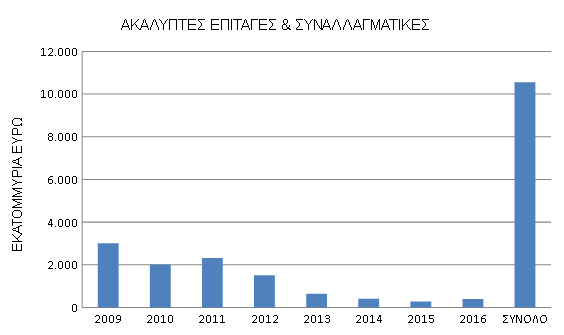

Όπως είναι γνωστό οι τυπικές καπιταλιστικές κρίσεις ξεκινούν από την αθέτηση πληρωμών στο εμπόριο. Ακριβώς έτσι συνέβη και στην ελληνική οικονομία το 2009. Κατά το έτος αυτό οι ακάλυπτες επιταγές και συναλλαγματικές ανήλθαν στα 3 δισεκατομμύρια ευρώ. Κατά τα επόμενα χρόνια τα ποσά των αθετήσεων πληρωμών μειώνονταν καθώς η εμπορική πίστωση κατέρρεε και ουσιαστικά η οικονομία λειτουργούσε και λειτουργεί μόνο με άμεσες πληρωμές σε μετρητά. Στον πίνακα που ακολουθεί βλέπουμε τα ποσά που αντιστοιχούν σε ακάλυπτες επιταγές και συναλλαγματικές από το 2009 ως το πρώτο εξάμηνο του 2016.

http://www.tiresias.gr/statistics/index.html

Το συνολικό ποσό των ακάλυπτων επιταγών και συναλλαγματικών κατά την περίοδο 2009-2016 ανέρχεται στα 10,6 δισεκατομμύρια ευρώ.

ΣΥΜΠΕΡΑΣΜΑΤΑ

- Τα στοιχεία που παραθέσαμε και ο χρόνος δημιουργίας των χρεών προς το δημόσιο, τα ασφαλιστικά ταμεία και τις τράπεζες αποδεικνύουν, πέραν κάθε αμφιβολίας, πως το αίτιο της δημιουργίας των χρεών είναι η κρίση και η βίαιη μείωση των εισοδημάτων που κατευθύνονται στους εργαζόμενους και τους συνταξιούχους σε συνδυασμό με την εξαιρετικά υψηλή ανεργία. Σε αυτό το συμπέρασμα καταλήγει και η Ττ Ε η οποία και παραθέτει το διάγραμμα που ακολουθεί που συσχετίζει την ανεργία με τα μη εξυπηρετούμενα δάνεια.

Διάγραμμα 16

Στον παράγοντα αυτό πρέπει να προστεθούν τόσο η πολιτική των τραπεζών πριν το ξέσπασμα της κρίσης όσο και οι πολιτικές που ακολουθήθηκαν από τις κυβερνήσεις από το 2010 μέχρι σήμερα.

- Το συνολικό ιδιωτικό χρέος στην Ελλάδα είναι πλέον τεράστιο και είναι όπως το βλέπουμε στον πίνακα που ακολουθεί.

| ΤΟ ΙΔΙΩΤΙΚΟ ΧΡΕΟΣ (δισεκατομμύρια ευρώ) | |

| ΧΡΕΟΣ ΠΡΟΣ ΤΟ ΔΗΜΟΣΙΟ | 88 |

| ΧΡΕΟΣ ΠΡΟΣ ΤΑ ΤΑΜΕΙΑ | 27 |

| ΧΡΕΟΣ ΠΡΟΣ ΤΙΣ ΤΡΑΠΕΖΕΣ | 110 |

| ΧΡΕΟΙ ΜΕΤΑΞΥ ΙΔΙΩΤΩΝ | 10,6 |

| ΣΥΝΟΛΟ | 235,6 |

Το ιδιωτικό χρέος ανέρχεται επομένως στο 130% του ΑΕΠ.

- Η συσσώρευση των τεράστιων αυτών χρεών καθιστά απολύτως αδύνατη την ανάκαμψη με οποιοδήποτε τρόπο και με όποιο ταξικό πρόσημο την ανάκαμψη της ελληνικής οικονομίας. Καθώς τα εισοδήματα των κυριαρχούμενων τάξεων μειώνονται συνεχώς η κατανάλωση συρρικνώνεται και δεν αφήνει κανένα περιθώριο για επενδύσεις. Προς την ίδια κατεύθυνση ωθούν και τα συσσωρευμένα και διογκούμενα χρέη. Αποκλείουν την κατανάλωση. Οι τράπεζες και το δημόσιο απορροφούν την όλο και μικρότερη ρευστότητα και δεν αφήνουν κανένα περιθώριο για ανάπτυξη.

Όσον αφορά τις τράπεζες εξακολουθούν να είναι ένα από τα βασικότερα αίτια τόσο της εκδήλωσης και της βιαιότητας της ελληνικής κρίσης όσο και την παράτασή της για ένα πρωτοφανές ιστορικά χρονικό διάστημα. Οι τράπεζες αντλούν από το 2011 και μετά τεράστια ποσά από την ελληνική οικονομία παίζοντας τον ακριβώς αντίθετο ρόλο από αυτόν που διαφημίζουν και υποτίθεται πως παίζουν. Στο επόμενο διάγραμμα βλέπουμε την τραπεζική χρηματοδότηση από το 2008 ως το 2015 και το αρνητικό πρόσημό της από το 2011 και μετά.

Διάγραμμα 17

http://www.bankofgreece.gr/BogEkdoseis/ekthdkth2015.pdf

Τα ποσά που έχουν δοθεί από το ελληνικό δημόσιο σε όλο το παραπάνω διάστημα δεν είναι αρκετά για να κλείσουν τα τεράστια ανοίγματα των ελληνικών τραπεζών. Στην έκθεση που προαναφέρθηκε η Τράπεζα της Ελλάδος διαπιστώνει:

Συνολικά οι προαναφερθέντες παράγοντες είχαν ως αποτέλεσμα τη συσσώρευση ζημιών ύψους 70 δισεκ. ευρώ την εξαετία 2010-2015 για το τραπεζικό σύστημα. Πιο συγκεκριμένα, η λειτουργική κερδοφορία παρόλο που εν μέσω κρίσης διατηρήθηκε σε σχετικά ικανοποιητικά επίπεδα (31δισεκ. Ευρώ συνολικά κατά την επισκοπούμενη εξαετία και μειωμένη κατά 38% σε σχέση με την προηγούμενη εξαετία), δεν ήταν αρκετή για να αντισταθμίσει τις προβλέψεις ύψους 101 δισεκ. ευρώ που διενήργησαν οι τράπεζες συνολικά κατά την εξαετία 2010-2015 (εκ των οποίων τα 31,9δισεκ. ευρώ οφείλονταν στοPSI).

ΟΙ ΛΥΣΕΙΣ

Ο τρόπος που θα λυθεί το πρόβλημα του ιδιωτικού χρέους στην Ελλάδα θα καθοριστεί από το ταξικό πρόσημό του. Από τις πολιτικές δηλαδή που τελικά θα επικρατήσουν. Ουσιαστικά υπάρχουν δύο πολιτικές.

1η ΛΥΣΗ:

Η πρώτη είναι αυτή που έχει ήδη επιλεγεί προωθείται και υλοποιείται από τις ελληνικές κυβερνήσεις υπό την καθοδήγηση των διεθνών οργάνων του κεφαλαίου. Η λύση αυτή είναι να πληρώσουν την κρίση και τα χρέη οι κυριαρχούμενες τάξεις και στρώματα με το σύνολο των περιουσιακών στοιχείων που διαθέτουν. Από το 2013 ήδη η ΕΚΤ έχει δημοσιοποιήσει στοιχεία της για τον πλούτο του μέσου νοικοκυριού στην ΕΕ. Σε αυτή η μέση ελληνική οικογένεια διαθέτει διπλάσια περιουσιακά στοιχεία από το Γερμανό για παράδειγμα (διάγραμμα 18).

Διάγραμμα 17

ΚΑΘΑΡΗ ΠΕΡΙΟΥΣΙΑ ΤΟΥ ΔΙΑΜΕΣΟΥ ΤΩΝ ΝΟΙΚΟΚΥΡΙΩΝ (1000 €)

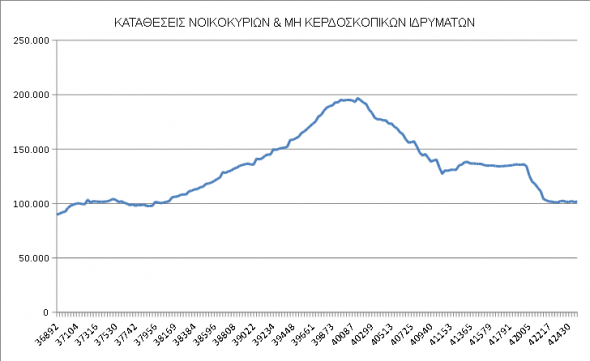

Τα περιουσιακά αυτά στοιχεία βρίσκονται επομένως στο στόχαστρο. Με αυτά θα αποπληρωθούν τόσο τα ιδιωτικά όσο και τα δημόσια χρέη. τα δημόσια χρέη θα αποπληρώνονται καθώς το χρέος προς το δημόσιο και τα ταμεία θα οδηγεί στη δήμευση των περιουσιακών στοιχείων και το τελικό πέρασμά τους στο μεγάλο κεφάλαιο. το ίδιο θα γίνει και με τα χρέη προς τις τράπεζες. Και από τις δύο κατευθύνσεις επομένως τα περιουσιακά στοιχείων των εργαζόμενων, των συνταξιούχων, των άνεργων και των αυτοαπασχολούμενων θα γίνονται στοιχεία του μεγάλου διεθνούς κεφαλαίου. ήδη ένα πολύ μεγάλο μέρος των καταθέσεων των νοικοκυριών έχει ήδη απαλλοτριωθεί όπως βλέπουμε στο επόμενο διάγραμμα.

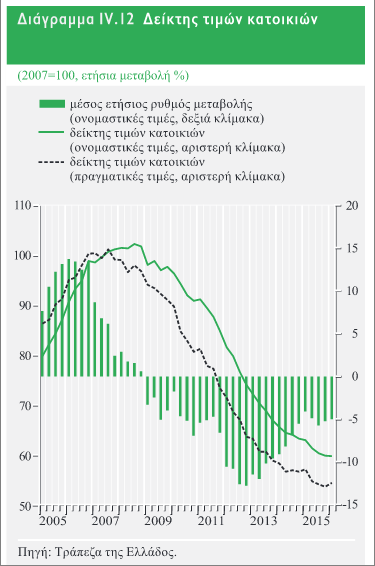

Διάγραμμα 18

http://www.bankofgreece.gr/Pages/el/Statistics/monetary/deposits.aspx

Καθώς ένα μεγάλο μέρος των εναπομεινάντων καταθέσεων δεν είναι παρά μισθοδοτικοί λογαριασμοί σειρά έχουν τα ακίνητα περιουσιακά στοιχεία των νοικοκυριών. Οι τιμές των ακινήτων βρίσκονται υπό συνεχή κατάρρευση (Διάγραμμα 19) τα ακίνητα των νοικοκυριών θα περάσουν στα χέρια του κεφαλαίου έναντι συμβολικού τιμήματος. Ένα μεγάλο μέρος των ακινήτων και των επιχειρήσεων θα περάσει απευθείας στις τράπεζες για την αποπληρωμή των χρεών προς αυτές ενώ ένα άλλο μέρος ίσης αξίας θα περνά στα χέρια του κεφαλαίου μέσω του κράτους. Τα χρέη προς τις τράπεζες και προς το δημόσιο είναι ίδιας τάξης μεγέθους ανερχόμενα στα 110 δισεκατομμύρια ευρώ το καθένα.

Διάγραμμα 19

http://www.bankofgreece.gr/BogEkdoseis/NomPol20152016.pdf

Όταν η διαδικασία αυτή ολοκληρωθεί ένα εξαιρετικά μεγάλο ποσοστό του πληθυσμού της Ελλάδας δεν θα έχει κανένα περιουσιακό στοιχείο στην κατοχή του. Σύμφωνα με αρκετές μελέτες θα αποτελεί τότε ένα πραγματικά ευέλικτο εργατικό δυναμικό έρμαιο στα χέρια του κεφαλαίου που δεν θα το δένει τίποτα σε κανένα τόπο. Θα μεταφέρεται όπου υπάρχει δουλειά και με οποιουσδήποτε όρους. Καθώς η ανεργία θα παραμένει μονίμως σε πολύ υψηλά ποσοστά και οι μισθοί θα έχουν καταρρεύσει η φτωχοποίηση θα έχει συντελεστεί και η κυριαρχούμενη τάξη, που θα αποτελείται κυρίως από ημιαπασχολούμενους κυρίως εργαζόμενους που θα επιβιώνουν μα ένα γλίσχρο εισόδημα καθώς και με το λεγόμενο κατώτατο εγγυημένο εισόδημα που αποτελεί και μια από τις ουσιώδεις νεοφιλελεύθερες προτάσεις.

2η ΛΥΣΗ

Η δεύτερη λύση είναι αυτή που βρίσκεται στον αντίποδα της πρώτης και μεροληπτεί υπέρ των κυριαρχούμενων τάξεων. Των τάξεων της εργασίας και αντίθετα με τα συμφέροντα του κεφαλαίου. από την αρχή πρέπει να ειπωθεί πως η λύση αυτή απαιτεί σημαντικές πολιτικές αλλαγές και ρήξεις. Οι βασικότερες από τις πολιτικές αυτές είναι:

Α) Παύση πληρωμών του δημοσίου χρέους.

Β) Ανάκτηση της νομισματικής κυριαρχίας

Γ) Κρατικοποίηση των τραπεζών.

Δ) Σχεδιασμό και υλοποίηση μιας άλλης οικονομίας που θα έχει στη βάση της την κάλυψη των αναγκών των πολλών και θα έχει σαν μοχλό της τις δημόσιες επενδύσεις. Οι ιδιωτικοποιημένες επιχειρήσεις του δημοσίου θα κρατικοποιηθούν και σε μια άλλη βάση ελέγχου και σχεδιασμού, από ότι ίσχυε, θα αποτελέσουν τα μηχανισμό της οικονομικής και παραγωγικής ανασυγκρότησης.

Μόνο υπό τις παραπάνω πολιτικές προϋποθέσεις είναι δυνατή και μια διαφορετική διαχείριση του ιδιωτικού χρέους. Βασική αρχή στη διαχείριση του ιδιωτικού χρέους προς όφελος των αδυνάτων και των κατώτερων εισοδηματικών τμημάτων του πληθυσμού είναι η δραστική μείωσή του μέσα από τη διαγραφή του μεγαλύτερου μέρους του. Σε μια πολιτική διαχείρισης του ιδιωτικού χρέους προς όφελος της συντριπτικής πλειονότητας δεν μπορεί να είναι ίδια τα κριτήρια για όλους. Τα χρέη των μεγάλων επιχειρήσεων προς το δημόσιο, τα ασφαλιστικά ταμεία και τις τράπεζες είναι απαιτητά και οι ιδιοκτήτες τους και μεγαλομέτοχοι είναι υπεύθυνοι με το σύνολο των περιουσιακών τους στοιχείων.

Η αντιμετώπιση των χρεών των νοικοκυριών, των αυτοαπασχολούμενων και των μικρών και πολύ μικρών επιχειρήσεων δεν μπορεί να είναι ενιαία και είναι απαραίτητη η εξατομικευμένη προσέγγισή του. Τα χρέη προς το δημόσιο, τα ασφαλιστικά ταμεία και τις τράπεζες θα αντιμετωπίζονται ως ενιαίο σύνολο. Βασική αρχή της πολιτικής στην κατηγορία αυτή των οφειλετών είναι η δραστική μείωση των οφειλών ή με την πλήρη διαγραφή ή με την διαγραφή των προσαυξήσεων, των τόκων και των προστίμων και μέρους της κύριας οφειλής. Στις περιπτώσεις κατά τις οποίες δεν γίνεται πλήρης διαγραφή των χρεών το διαθέσιμο εισόδημα του οφειλέτη δεν μπορεί να είναι κατώτερο από ένα ποσό που θα κριθεί απαραίτητο για αξιοπρεπή διαβίωση του συγκεκριμένου νοικοκυριού.

Οι εγγυητές στα τραπεζικά δάνεια, αυτό φεουδαλικό κατάλοιπο, απαλλάσσονται από κάθε ευθύνη και αυτή μεταβιβάζεται εξ ολοκλήρου στην τράπεζα η οποία και είχε στην πραγματικότητα την ευθύνη. Πρέπει να πούμε πως δεν υπάρχει τρόπος απόλυτα δίκαιος για τη διαχείριση του ιδιωτικού χρέους. Θα υπάρξουν πιθανά και περιπτώσεις που κάποιοι θα επωφεληθούν. Αν και πρέπει να ληφθούν όλα τα απαραίτητα μέτρα ώστε αυτό να έχει τη λιγότερη δυνατή έκταση δεν μπορεί φυσικά να αποκλειστεί κάτι τέτοιο. Εκείνο που είναι το κυρίαρχο όμως για την οικονομία είναι να μην υπάρχει αυτό το τεράστιο βουνό των χρεών που την πνίγει.